|

|

|---|---|

Мнения: Ограничение суммы микрозайма. Какой должна быть верхняя граница? МНЕНИЯ | 18 май, 10:34

Госсовет Республики Адыгея предлагает увеличить максимальный размер микрозайма с 1 млн рублей до 3 млн. Свое мнение об инициативе высказали эксперты БГ

Госсовет Республики Адыгея предлагает увеличить максимальный размер микрозайма с 1 млн рублей до 3 млн. Авторы законопроекта полагают, что «в реалиях сегодняшнего дня 1 млн рублей не позволяет предпринимателям развить свой бизнес и перейти на более высокую ступень предпринимательской деятельности, особенно в производственной сфере, которая предполагает привлечение и вложение значительных средств для приобретения оборудования».

Данные меры, по мнению авторов, предоставят субъектам малого и среднего предпринимательства более широкие возможности по организации и развитию своей деятельности, а также будут способствовать росту экономического потенциала регионов РФ. Свое мнение об инициативе высказали эксперты БГ:  Динара Юнусова Динара Юнусовазаместитель генерального директора по развитию бизнеса, член правления МигКредит: Мы приветствуем инициативу об увеличении предельного размера суммы займа до 3 млн рублей. Безусловно, это позитивный фактор, который будет способствовать развитию малого и среднего бизнеса, а также даст импульс к росту объемов бизнеса МФО за счет притока клиентов, получивших отказы в банках. Безусловно, увеличение максимальной суммы займа может повлиять на качество кредитного портфеля МФО.  Борис Батин Борис Батингенеральный директор, сооснователь сервиса онлайн-кредитования MoneyMan: Мы позитивно оцениваем инициативу по увеличению максимальной суммы микрозайма на развитие бизнеса. Однако наибольшая проблема состоит не в том, какую сумму может получить в качестве микрозайма микробизнес и предприятия малого бизнеса, а в том, что сама возможность получить такой кредит или заем крайне низка из-за слишком высоких требований к МСБ со стороны кредиторов. После девальвации в конце 2014 года, повышения ключевой ставки ЦБ, банковское кредитование не только подорожало для россиян, но и сама возможность взять заемные средства в традиционных кредитных организациях снизилась из-за ужесточения требований к заемщикам со стороны банков. Хотя сейчас ключевая ставка значительно снизилась по сравнению с декабрем 2014 года, кредиторы не спешат ослабить требования к заемщикам-юрлицам. Это касается и МСБ, а также микробизнеса. Если и ранее получить заем на старт своего бизнеса было довольно сложно, поскольку банки и МФО крайне скрупулезно подходят к оценке рисков таких заемщиков, то сейчас для микробизнеса наступили еще более сложные времена. Отмечу, что около 14% займов MoneyMan выдает на развитие микробизнеса. Как правило, это индивидуальные предприниматели. Ссуды им нужны небольшие по суммам, в основном для недопущения, так называемого, «кассового разрыва», поскольку оборот средств осуществляется довольно быстро. Как правило, микробизнесмены получают займы не на старт собственного дела, а на поддержание бизнеса – срочные нужны, поддержания оборота во избежание кассового разрыва. Наши клиенты занимаются частными автоперевозками, мелкорозничной торговлей, предоставляют различные услуги, например, сантехнический, авто, электро- и другие виды ремонта. В банках как микробизнесмены они не могут получить никаких кредитов, сколько бы у нас не говорили о поддержке малого и среднего бизнеса. MoneyMan кредитует таких предпринимателей как физических лиц. Погашают они займы, как правило, досрочно. ДРУГИЕ НОВОСТИ

|

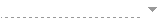

СПЕЦПРОЕКТЫ Исследование Сбера: 4 из 10 задач соискателей уже усиливает и развивает GenAIГигаЧат обучился в аграрном вузе на 8 факультетах и успешно сдал выпускной экзамен

17.06.2025 18:15

Чат-бот T2 помог клиентам более 35 миллионов раз

|