|

|

|---|---|

Герои «S». Финансирование социального бизнеса СТАТЬИ | 27 март, 17:43

Очередной мартовский материал цикла «Герои „S“» — проекта о социальном предпринимательстве и предпринимателях от Social business, вновь посвящен финансированию социального бизнеса. Грант, кредит или краудфандинг, выясняем, что выбирают российские социальные предприниматели для запуска и развития своего дела, а что советуют эксперты Очередной мартовский материал цикла «Герои „S“» — проекта о социальном предпринимательстве и предпринимателях от Social business, вновь посвящен финансированию социального бизнеса. Грант, кредит или краудфандинг, выясняем, что выбирают российские социальные предприниматели для запуска и развития своего дела, а что советуют экспертыОчередной мартовский материал цикла «Герои „S“» — проекта о социальном предпринимательстве и предпринимателях от Social business, вновь посвящен финансированию социального бизнеса. Грант, кредит или краудфандинг, выясняем, что выбирают российские социальные предприниматели для запуска и развития своего дела, а что советуют эксперты.

Сочетаем Как рассказывает председатель Совета директоров южнороссийского банка «Центр-инвест», профессор, д.э.н. Василий Высоков, на сегодня банком профинансировано достаточно много проектов, относящихся к социальному бизнесу, это чаще всего молодежный или женский бизнес. В текущем году банк запустил льготную программу кредитования для социальных предпринимателей. По мнению профессора Высокова, социальный проект не должен быть зациклен на одном источнике финансирования, ничто не мешает бизнесу совмещать, к примеру, кредитование в банке и получение грантов. «Понимаете, социальный бизнесмен берет на себя ответственность в тех секторах, за которые государство даже боится браться, это, к примеру, хосписы, — говорит Василий Высоков. — Социальное предпринимательство — это всегда не для кого-то, а для всех. Это всегда должно быть лучше, чем в среднем по рынку. Это должно быть тиражируемо, честно и финансово эффективно. Мы работаем и с такими проектами, в которых сочетаются гранты и финансовая поддержка от банка. Одно другому не мешает. К примеру, есть компания, которая производит козье молоко, есть сувенирная лавка, продающая через соцсети поделки детей-инвалидов… Мы сотрудничаем с фондом „Наше будущее“, в котором есть проекты, которые, выйдя из-под грантовой поддержки, приходят в банк за кредитом. И это нормальная практика — сочетание нескольких видов финансирования». Наталья Розина, президент АНО Центр «Устойчивое развитие» соглашается, социальный бизнес может иметь разные источники финансирования, полагая, что здесь нет никаких противоречий. Один и тот же бизнес может получить грант и, одновременно, запустить краудфандинговую кампанию. Тем не менее, эксперт полагает, что кредитование социальном бизнесу не по силам. «Беспроцентная субсидия вполне может стать реальной помощью для того, чтобы стартап встал на ноги. Я бы сказала ещё вот о чём. Социальный бизнес тоже должен развиваться устойчиво. Если он может существовать только за счёт внешней подпитки, постоянно должен финансироваться из внешних источников, то это плохо. Значит что-то неправильно устроено. И мы имеем дело не с бизнесом, а с неким вариантом благотворительности. Конечно, с точки зрения государства, можно продумать систему льготной аренды, налоговых послаблений и так далее. Но и здесь может возникнуть масса сложностей с оценкой того, что считать социальным бизнесом и какие критерии применять для принятия решения по предоставлению льготы», — прокомментировала Наталья Розина. Александр Цыганов, эксперт Финансового университета при Правительстве РФ, также считает, что социальный бизнес может сочетать несколько вариантов финансирования, тем не менее, кредит в банке для социального бизнесмена в России — достаточно сложный продукт. «В России с получением кредита у начинающего предпринимателя возникают существенные сложности из-за необходимости предоставления залога и высоких кредитных ставок. Отметим, что программы поддержки малого бизнеса существуют в российских регионах, но пока не достигли совершенства и эффективности, начинающие предприниматели о них слабо осведомлены», — комментирует эксперт Финансового университета. Марк Гойхман, ведущий аналитик ГК TeleTrade, не согласен, по мнению эксперта, кредиты в некоторых случаях могут быть использованы социальным бизнесом в качестве одного из источников финансирования. «Например, наиболее распространена модель благотворительного магазина. Есть уже ставшая известной сеть под брендом „Спасибо!“ из Санкт-Петербурга. Магазины принимают от людей бесплатно старые вещи, часть из них отдают нуждающимся, остальное продают по низким ценам или отправляют на переработку. Подобный проект может быть самоокупаемым. И тогда источником финансирования могут быть и кредиты. Однако кредиты в социальном бизнесе — не самый лучший вариант. Банки рассматривают любой свой продукт, как рыночный. А для социального предпринимательства, как правило, и ставки высоки, и рентабельность низка, если вообще положительна. Поэтому в большинстве случаев благотворительный бизнес ориентируется и на финансирование благотворительное. Например, специальные фонды», — дополняет Марк Гойхман. Получаем Специфика социального бизнеса заключается в том, что инициаторы не ставят своей целью достижение прибыли. Важней для них решение острой социальной проблемы или выполнение значимой социальной задачи. Но подход к ее решению содержит все элементы бизнеса — управление, ресурсы, закупки, персонал, финансы, отчетность, продвижение и реклама. На уровне стартапа предпринимателями используются средства инициаторов — энтузиастов, готовых создать некоммерческую организацию для объединения усилий людей, мыслящих не деньгами и полномочиями, а ответственностью за качество жизни других людей, нуждающихся в поддержке. После успешного проведения первой инициативной акции денег инициатора часто не хватает, тем не менее, на основе портфолио (возможности, направления работы, количество сотрудников) можно написать заявку на грант в благотворительный фонд или государственные институты развития социального предпринимательства. Как комментирует Виктор Солнцев, доцент кафедры корпоративного управления Высшей школы корпоративного управления (ВШКУ) РАНХиГС, даже хорошо составленная заявка не обеспечивает победы реального социального предпринимателя над сотнями «грантоежек», присосавшихся давно к городским и районным фондам в обмен на лояльность. Ходить и выступать на конкурсах с микро-питчами, «продающими» проект инвесторам, не всякий уважающий себя человек согласен. По мнению эксперта, хорошо, что часто проекты поддерживаются фондами, созданными при крупных компаниях, такими как Лукойл, Газпром, BAT, SAP, демонстрирующие своим инвесторам социальную ответственность. Там процессы отбора проектов прозрачны и отношения с инициаторами чисты. Требуется доказать реальный социальный эффект и обеспечить безубыточность деятельности после расходования гранта. Но на все проекты их не хватает. Компания SAP СНГ отчиталась о 100 поддержанных стартапов в сфере социального предпринимательства в России и Казахстане. Причем, в Казахстане темпы роста объемов финансирования и масштабы проектов больше, чем в России. Среди них есть много успешных, устойчиво развивающихся и сейчас: ЛавкаЛавка, Лаборатория социальной рекламы, сеть хостелов Гуд Лак, Школа фермеров. Премии — от 0,5 до 1,5 миллиона на проект. А фонд «Наше Будущее» на конкурс «Импульс Добра» с участием НК Лукойл выделил премиальный фонд в объеме 4,4 миллиона рублей на всех. Эксперты отмечают, что и этого мало для поощрения столь важной деятельности. «Занимаясь когда-то фандрайзингом для Московского благотворительного резерва, удалось с партнерами по нашей маленькой консалтинговой компании ИВМ за год привлечь более 70 тысяч долларов, — говорит Виктор Солнцев. — От налогов нас не освобождали, жестко контролировали целевые затраты. Было очень приятно и почетно, да и сейчас все возможно возобновить, но поддержки от государства брать не будем. Отчетностью и вниманием „задушат“. Уход из России таких фондов как „Династия“, в связи с признанием его „иностранным агентом“, активизировал выход иностранных благотворителей, финансировавших большинство социальных проектов в России. Сейчас актуальность социальных стартапов поддерживается Агентством стратегических инициатив, по крайней мере в проектной методологии и информационной поддержке. А о финансовой поддержке придется самим позаботиться…». Сегодня в России развиваются порталы краудфандинга или совместного финансирования, где каждый может принять посильное участие в социальных бизнес-проектах. Известна краудфандинговая платформа Планета.ру, магазин Charityshop и другие. Эксперты пока не берутся оценить эффективность финансовой поддержки в форме краудфандинга в России, которая снижена и потому, что нет налоговых вычетов на благотворительную деятельность. По словам генерального директора Фонда поддержки гражданской активности «Перспектива» (президентский грантооператор) Александра Свинина, в 2016 году фонд распределил 480 млн рублей на поддержку социально ориентированных НКО. По закону, победитель не может осуществлять коммерческую деятельность на грантовые средства, однако среди победителей есть и социальные предприниматели. «Приведу пример — социальный предприниматель Гузель Санжапова, которая занимается производством меда под брендом Coco Bello. Ее производство находится в маленькой уральской деревне Малый Турыш с населением 52 человека (из них 10 детей). Так вот, она трудоустроила всех жителей своей и частично соседней деревни всячески занимается развитием территории — устанавливает детскую площадку, строит досуговый центр. У нас она получила грант в размере 3 млн рублей на организацию работы деревенского клуба, который станет местом сбора и общения жителей; создание общественной уличной зоны для взрослых с целью улучшения коммуникационных связей внутри деревни и организацию волонтерского лагеря, направленного на помощь в благоустройстве деревни», — рассказывает Александр Свинин. Таким образом, социальные предприниматели, имея зарегистрированное НКО, могут претендовать на господдержку для осуществления своей социальной деятельности. Выбираем Ольга Лебедева, директор по франчайзингу компании «Крошка Ру», считает, что для разных сфер деятельности подходят разные инструменты финансирования. «Если это, к примеру, центры для развития деток с ограниченными возможностями — это одна история. И тут надо понимать, что коммерчески выгодным такое предприятие чисто за счет стандартных бизнес-механизмов сделать проблематично. Соответственно, в данном случае, в помощь и социальные госпрограммы с выделением бюджетных средств и гранты, и спонсорство, и благотворительность. Если же мы говорим про центры детского развития „Крошка Ру“, которые по франшизной программе открываются по всей России и работают по стандартной бизнес-модели, то здесь уже следует рассматривать такие же варианты инвестирования/первичных вложений, как и в любой другой бизнес. А что это будет: личные накопления, кредитные средства или иные возможности — выбирать только вам самим», — рассказывает Ольга Лебедева, дополняя, что, если говорить о третьем варианте, некоем симбиозе стандартного детского центра развития и социально-ориентированного функционала в рамках этого же центра, здесь уже можно применять инструменты стандартного финансирования (кредиты, накопления), и привлечения дополнительных средств (гранты, социальные программы, спонсорское участие и так далее). По убеждению эксперта, модель построения бизнеса, как и источники финансирования, каждый выбирает сам, исходя из своих собственных возможностей и особенностей. «Сказать же, что под открытие социально-необходимого бизнеса желаема какая-либо конкретная система финансирования невозможно», — считает г-жа Лебедева. Владимир Григорьев, эксперт в сфере финансов и банковского дела Института МИРБИС соглашается с тем, что каждый отдельно взятый проект должен выбирать для себя подходящую модель финансирования. В России есть достаточно успешные примеры социального бизнеса. По убеждению эксперта, как правило, это некоммерческие организации (НКО), работающие в разных сферах деятельности: благотворительности, здравоохранения, науки и культуры. Финансирование такого вида деятельности имеет свою специфику, так как классические инструменты, например, банковский кредит, для этих целей не подходят. НКО не занимаются коммерческой деятельностью, доход от которой позволяет обслуживать банковские кредиты. «Наиболее распространенным инструментом финансирования НКО являются гранты. Одним из наиболее популярных инструментов являются Президентские гранты, выделяемые из соответствующего фонда Президента России. В 2014 — 2015 годах, например, объем средств, выделенных из него, достигал 4 млрд рублей в год. Распределяются эти средства на конкурсной основе через несколько крупнейших НКО, т.н. грант-операторов (обычно от 6 до 9), остальным НКО, подающим заявки на получение грантов. Размер грантов находится в диапазоне от 500 000 рублей до 10 000 000 рублей. Кроме того, гранты выделяются за счет средств федерального бюджета, региональных бюджетов, фондов министерств и ведомств, фондов, являющихся государственно — частными партнерствами, и частных фондов», — комментирует Владимир Григорьев. Еще одним способом финансирования является привлечение НКО средств на постоянной основе — фандрайзинг (fund raising, англ.) на свои программные цели. Ключевыми элементами успешной стратегии являются четкость заявленных целей, прозрачность (обычно каждый человек или организация, перечисляющая денежные средства, может найти соответствующую информацию на сайте НКО) и подробная отчетность об использовании средств и достигнутых с их помощью результатах. Все перечисленные практики имеют иностранное происхождение, т. е. уже позаимствованы российскими компаниями, так как зарубежная практика финансирования социального бизнеса существенно продолжительнее российской. ДРУГИЕ НОВОСТИ

|

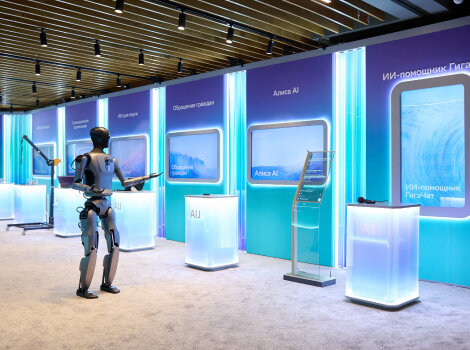

СПЕЦПРОЕКТЫ Исследование Сбера: 4 из 10 задач соискателей уже усиливает и развивает GenAIГигаЧат обучился в аграрном вузе на 8 факультетах и успешно сдал выпускной экзамен

17.06.2025 18:15

Чат-бот T2 помог клиентам более 35 миллионов раз

|