|

|

|---|---|

Райффайзенбанк автоматизировал оценку залоговых объектов в корпоративном кредитовании | 14 сентябрь, 14:10

Райффайзенбанк автоматизировал оценку грузовых автомобилей и жилой недвижимости как залога в корпоративном кредитовании с помощью технологий машинного обучения (ML), сообщает пресс-служба банка. Это позволит повысить скорость оценки (time to collateral) и выдачи кредитов клиентам. По данным экспертов банка, грузовой транспорт и жилая недвижимость выступают залогом по корпоративным кредитам в 10% случаев.

Эффективная оценка объектов залога в кредитовании — ключевой элемент сохранения высокого качества кредитного портфеля банка. В зависимости от опыта команды, на этот механический процесс может уходить более 8 часов. Теперь для двух типов залога в корпоративном кредитовании — жилой недвижимости и грузовых автомобилей — оценка объектов в Райффайзенбанке происходит с помощью систем поддержки принятия решений, а в будущем станет полностью автоматической. При этом скорость оценки залога вырастет в три раза — с 8 до 2,5 часов. «Мы используем большие данные и машинное обучение для того, чтобы повысить скорость кредитных решений и эффективность наших риск-моделей, — отметил Роланд Васс, руководитель дирекции рисков Райффайзенбанка. — Наша стратегическая цель — построить организацию, в которой решения принимаются на основе данных. Автоматизация оценки объектов залога в корпоративном кредитовании — это очень большой шаг вперед в создании data-driven банка. При этом технологии машинного обучения позволяют не только повысить операционную эффективность нашего бизнеса, но и освободить время команды для более интересных задач». Как работает ML-оценка объектов залога Для того, чтобы произвести оценку залога, эксперт вводит в специализированной системе данные: кадастровый номер в случае с квартирой и марку, модель и пробег в случае с грузовым автомобилем. ML-модель оценивает рыночную стоимость на основе данных всех сравнимых объектов. Аналитику остается только верифицировать оценку, предложенную моделью. «Мы одними из первых на рынке автоматизировали оценку грузовых автомобилей как объекта залога. Разработка модели заняла у нашей команды порядка полугода, — рассказал Михаил Гриненко, руководитель управления кредитного контроля и работы с обеспечением, Райффайзенбанк. — Основной вызов этого проекта был связан с формированием качественного датасета и его обработкой. Полученные показатели эффективности моделей превосходят аналогичные проекты других дочерних банков группы RBI». Для оценки качества моделей использовался показатель MAPE (Mean Average Percentage Error), который составил 8,1% для квартир и 9,5% для грузовых автомобилей. Команда работы с залоговыми объектами Райффайзенбанка планирует расширить использование моделей для оценки залога. В частности, в список объектов будут включены личные автомобили, производственное оборудование, прицепы и полуприцепы, а также коммерческая недвижимость. ТЭГ

ДРУГИЕ НОВОСТИ

|

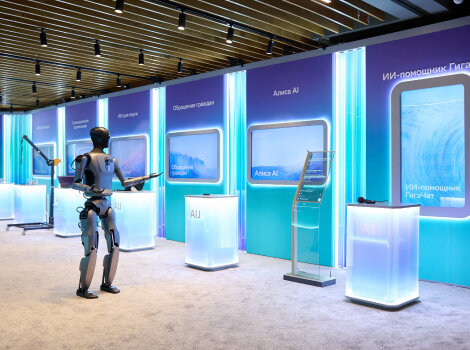

СПЕЦПРОЕКТЫ Исследование Сбера: 4 из 10 задач соискателей уже усиливает и развивает GenAIГигаЧат обучился в аграрном вузе на 8 факультетах и успешно сдал выпускной экзамен

17.06.2025 18:15

Чат-бот T2 помог клиентам более 35 миллионов раз

|